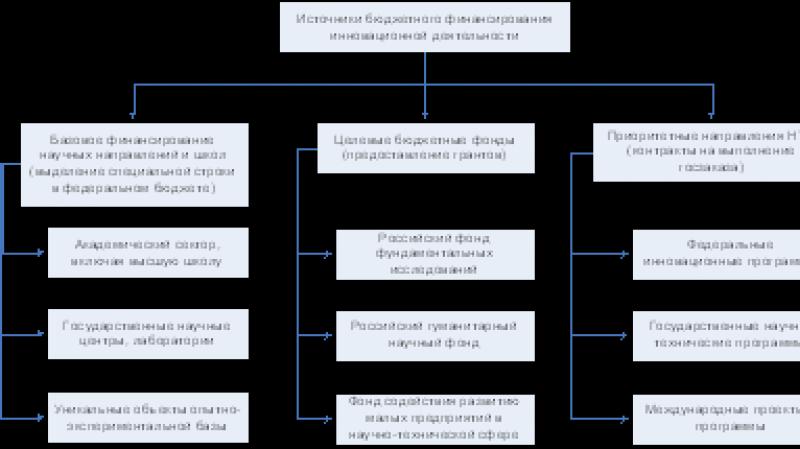

Учет товаров в розничной торговле и интернет. Бухгалтерский учет в интернет-магазине: проводки, налоги, примеры

Бухгалтерский и налоговый учет интернет-магазина, на первый взгляд, задача непростая. В нашей статье мы попробуем разобраться, действительно ли это так. Узнаем, что нужно для открытия магазина в сети и как не запутаться в учете.

Интернет-магазин с нуля

Чем больше людей предпочитают покупать товары не выходя из дома, тем больше становится предпринимателей, готовых эти товары предлагать.

После того как вы приняли решение открыть свой магазин в интернете, перед вами встают вопросы: как правильно это сделать? какую систему налогообложения выбрать?

Есть несколько вариантов:

- ЕНВД. Деятельность интернет-магазина не подпадает под ЕНВД (письмо Минфина от 23.11.2006 № 03-11-04/3/501; абз. 12 ст. 346.27 НК РФ), следовательно, использовать его у нас не будет возможности.

- УСН. Самая удобная и распространенная система налогообложения. Если вы планируете единолично открыть магазин, будет достаточно вести деятельность как индивидуальный предприниматель (ИП), и в этом случае вести бухгалтерский учет интернет-магазина вы не обязаны. Но если у вас будут единомышленники, придется регистрировать общество с ограниченной ответственностью (ООО). В этом случае бухучет интернет-магазина будет обязателен.

- ОСНО. Основная система может быть использована в случае, если магазин не попадает под УСН. Например, если превышена сумма выручки и т. п. (ст. 346.12 НК РФ).

- Вы получаете оплату наличными или с помощью платежных карт. В работе будет необходима касса.

- Оплата производится через сайт магазина, это считается безналичной формой получения денег и ККМ в этом случае не нужна (письмо УФНС России по Москве от 24.04.2012 № 17-26/037701).

Также необходимо уделить особое внимание доставке продаваемых товаров. Если стоимость доставки включена в цену товара, то эта деятельность будет приравнена к дистанционной торговле. Но в случае оформления доставки отдельными договорами данную услугу можно выделить в отдельную деятельность и перевести ее на ЕНВД (подп. 5 п. 2 ст. 346.26 НК РФ).

Ваш интернет-магазин будет иметь две системы налогообложения одновременно.

Это могут быть:

- социальные сети;

- собственный сайт вашего магазина;

- специальные торговые площадки в интернет-среде.

Законность интернет-торговли

Для торговли в сети используют код ОКВЭД 47.91. Также были разработаны специальные правила дистанционной торговли (постановление Правительства РФ «Об утверждении Правил продажи товаров дистанционным способом» от 27.09.2007 № 612 (далее — Правила)).

При нарушении этих Правил на виновных налагают штраф (п. 1 ст. 14.5 КоАП РФ).

Продажи в сети подчиняются всем кодексам и законам РФ, так же как и торговля стационарных магазинов. Контроль за интернет-торговлей осуществляет Роспотребнадзор (ст. 23.49 КоАП РФ; п. 37 Правил).

Обратите внимание, что есть товары, которые нельзя продавать в интернете (Указ Президента РФ «О видах продукции (работ, услуг) и отходов производства, свободная реализация которых запрещена» от 22.02.1992 № 179; ст. 6 закона «Об оружии» от 13.12.1996 № 150-ФЗ; ст. 2 закона «О наркотических средствах и психотропных веществах» от 08.01.1998 № 3-ФЗ; ст. 19 закона «Об охране здоровья граждан от воздействия окружающего табачного дыма и последствий потребления табака» от 23.02.2013 № 15-ФЗ; ст. 20 закона «О драгоценных металлах и драгоценных камнях» от 26.03.1998 № 41-ФЗ; ст. 3 закона «О безопасном обращении с пестицидами и агрохимикатами» от 19.07.1997 № 109-ФЗ; ст. 1 закона «О запрете производства и оборота этилированного автомобильного бензина в РФ» от 22.03.2003 № 34-ФЗ; п. 5 Правил).

Бухучет интернет-магазина пошагово

Ведение бухгалтерского учета приводит к упорядочиванию системы и обобщению информации по имеющимся первичным документам, которые непрерывно отражают все хозяйственные операции в денежном выражении.

У зарегистрированного общества есть обязанность вести бухучет, ИП от нее освобожден.

Перед тем как перейти к ведению бухгалтерского учета интернет-магазина с нуля, нужно разобраться, какие документы и при каких обстоятельствах необходимо будет оформлять вне зависимости от системы налогообложения.

Опишем алгоритм действий магазина после его регистрации:

- Создание вашего магазина в сети, на одном или нескольких ресурсах. Затраты на его поддержание, обновление и продвижение. При этом вам необходимо заключать договоры с компаниями или ИП, помогающими вам в этом.

- Обработка обращений покупателей, закупка и продажа товаров. Нужно заключить договор оферты (обычно эту функцию сразу встраивают на странице магазина, и без его подписания покупатель не может оформить покупку товара), оформить товарную накладную, провести оплату товара (по безналу или с использованием кассы в случае оплаты на месте).

- Доставка до покупателя, возврат товара. Подписание договора со службой доставки, в случае возврата — оформление накладной и возврат денег.

- Другие возможные расходы. К ним можно отнести начисление и выплату зарплаты, налогов по зарплате (когда в штате есть сотрудники). Если есть склад, то арендные платежи за него. Сюда же можно отнести маркетинговые исследования.

- Сдача отчетности в контролирующие органы.

Учет доходов и расходов

Учет доходов интернет-магазина ведется так же, как и в обычных магазинах. Реализация осуществляется через счет 90 (ПБУ «Доходы организации» № 9/99).

Подробнее остановимся на учете расходов.

Если вы покупаете исключительные права на созданный сайт, то необходимо оприходовать НМА на счет 05. Самостоятельно установить срок полезного использования, в течение которого его себестоимость будет списываться за счет амортизационных отчислений на себестоимость продаваемых товаров.

Но если вы приобретаете неисключительные права, то все расходы можно списать единовременно или отнести в Дт 97 и в течение срока его использования списывать расходы в Дт 44.

Расходы на хостинг и домен будут до тех пор, пока существует ваш сайт. Первичная регистрация домена включается в начальную стоимость сайта. Все последующие затраты на них относят в Дт 44 (себестоимость) в периоде, к которому относятся данные расходы.

Аренда склада учитывается на Дт 44 счета.

Не знаете свои права?

Расходы на доставку товара могут осуществляться своими силами или сторонними организациями. В любом случае они учитываются в расходах в Дт 44.

Бухгалтерские проводки

Рассмотрим на примерах бухгалтерские проводки в бухгалтерском учете интернет-магазина.

Пример 1

ООО «Лима» использует для доставки товаров свою службу доставки и почтовые отделения.

Расходы на доставку за месяц составили 208 200 руб. Амортизация ТС — 57 800 руб., зарплата курьера — 56 800 руб., оплата проезда курьера — 9500 руб., ГСМ — 48 900 руб., услуги почты — 35 200 руб.

Дт 44 Кт 02 — 57 800 (амортизация ТС)

Дт 44 Кт 70 — 56 800 (зарплата курьера)

Дт 71 Кт 50 — 48 900 (выданы деньги водителю)

Дт 10 Кт 71 — 48 900 (куплен ГСМ)

Дт 44 Кт 10 — 48 900 (списаны ГСМ в расходы)

Дт 71 Кт 50 — 9 500 (выданы деньги курьеру)

Дт 44 Кт 71 — 9 500 (списаны расходы на проезд курьера)

Дт 44 Кт 60 — 35 200 (списаны расходы на услуги почты)

Дт 60 Кт 50 — 35 200 (оплачены почтовые услуги)

Дт 90 Кт 44 — 208 200 (списаны затраты на доставку товаров за месяц)

Маркетинговые исследования

Маркетинговые исследования, так же как и рекламу, относят в расходы на Дт 44, а в конце месяца списывают на себестоимость товара в Дт 90.

Пример 2

ООО «Лима» купило услугу по маркетинговому исследованию. Стоимость услуги составила 125 600 руб.

Дт 44 Кт 60 — 125 600 (исследования учтены в затратах)

Дт 60 Кт 51 — 125 600 (услуга оплачена)

Дт 90 Кт 44 — 125 600 (затраты списаны в себестоимость товара)

Налоговый учет интернет-магазина

Доходы в налоговом учете признаются так же, как и в традиционной торговле, — в момент перехода товара покупателю (п. 1 ст. 249 НК РФ).

Если вы выбрали систему УСН «доходы», то главное — учесть их правильно и заплатить 6% налога с суммы доходов.

Но если вы выбрали УСН «доходы минус расходы» или ОСНО, то правильный учет расходов становится принципиальным.

Чтобы была возможность снизить налог к уплате и при налоговой проверке у проверяющих не возникало вопросов, необходимо помнить несколько важных моментов:

- срок полезного использования сайта налогоплательщик выбирает сам, но он не может превышать 24 месяца;

- при неисключительном праве использования сайта все расходы включают в прочие расходы, связанные с реализацией;

- расходы на создание или поддержание сайта на сумму до 100 000 руб. можно сразу списать в расходы;

- затраты на хостинг и домен относят на прочие расходы;

- аренда склада — прочие расходы, связанные с реализацией;

- услуги по доставке — прочие расходы;

- расходы на рекламу — учитываются полностью как ненормируемые расходы.

***

В начале появления такого понятия, как «интернет-торговля», было много вопросов, как правильно вести подобную деятельность. Но сейчас стало очевидно, что бухгалтерский и налоговый учет интернет-магазина практически ничем не отличаются от учета магазина стационарной торговли. В основном вопросы возникают по учету расходов на создание сайта и дальнейшее его продвижение. В нашей статье мы постарались ответить на эти и другие вопросы.

В связи с широкими возможностями интернета, многие компании и ИП открывают интернет магазины. К тому же, расчеты электронными деньгами все больше входят в оборот. При этом компания не только планирует принимать платежи, но и рассчитываться ими с физическими лицами. Рассмотрим особенности налогообложения интернет-магазина

и бухгалтерские проводки для отражения электронных платежей.

В связи с широкими возможностями интернета, многие компании и ИП открывают интернет магазины. К тому же, расчеты электронными деньгами все больше входят в оборот. При этом компания не только планирует принимать платежи, но и рассчитываться ими с физическими лицами. Рассмотрим особенности налогообложения интернет-магазина

и бухгалтерские проводки для отражения электронных платежей.

Система налогообложения интернет-магазина может быть разной. Все зависит от вашего вида деятельности. Чаще всего, это мелкооптовая или оптовая торговля.

Для налогообложения корпоративный электронный кошелек рассматривается как открытый расчетный счет, поскольку согласно ч. 1 ст. 7 Закона № 161-ФЗ перевод электронных денег - это форма безналичных расчетов.

Для начисления таких видов налогов, как налог на прибыль, НДС, УСН берется налогооблагаемая база от выручки. Выручка – гашение денежного обязательства покупателем в любой форме (п. 1 ст. 346.17 НК РФ, п. 1 ст. 167 НК РФ, п. 2 ст. 273, письмо ФНС России от 28.02.2006 № ММ-6-03/202).

Выручкой в данном случае являются платежи покупателей. Их денежные обязательства перед получателем гасятся в тот момент, когда покупатель дает распоряжение оператору снять деньги с его интернет-кошелька, что приводит к уменьшению остатка на его кошельке, и увеличению в кошельке получателя (ч. 17, 15, 10 ст. 7 Закона № 161-ФЗ).

Если электронный кошелек используется автономно (когда момент принятия распоряжения о снятии денег клиента, уменьшения остатка его кошелька и увеличение остатка кошелька получателя не совпадают), денежное обязательство клиента гасится в момент использования его кошелька для оплаты (ч. 18, 16 ст. 7 Закона № 161-ФЗ).

Какими документами оформляются электронные платежи?

Подтверждающими документами при электронных платежах являются отчеты оператора. При заключении договора с оператором необходимо предусмотреть условие выдачи отчетов о поступлении и списании денежных средств с вашего кошелька хотя бы раз в месяц не позднее последнего дня месяца. Это необходимо для ежемесячных авансовых отчетов, например, по налогу на прибыль.

Так, например, в конце каждого месяца система Яндекс. Деньги высылает отчет об оборотах по кошельку за месяц. Этот документ заверяется печатью платежной системы и подписью лица, ответственного за проведение платежей.

Налогообложение интернет-магазина .

Особенности исчисления НДС по электронным платежам.

Стандартно поступление денег до отгрузки товара считается предоплатой, после – оплатой. При предоплате поставщик выставляет счет- фактуру на аванс. Поскольку покупателю она не нужна, т.к. он - физическое лицо, то авансовый счет-фактура выставляется в одном экземпляре. После отгрузки, этот счет-фактура принимается к вычету.

Вознаграждение оператору за обслуживание кошелька НДС не облагается, т.к. является банковской операцией (п. 9 ст. 5 Закона № 395-1 3, пп. 3 п. 3 ст. 149 НК РФ).

НДС на авансы лучше начислять по мере их поступления, чтобы не было конфликтов с налоговиками, а не дожидаться отчета оператора в конце месяца.

Особенности начисления налога на прибыль.

Компания может отражать выручку разными методами. Если она применяет кассовый метод учета, то для целей налогового учета авансовые поступления на электронный кошелек отражаются в виде дохода (п. 2 ст. 273 НК РФ).

Особенности учета расчетов электронными платежами.

Перевод денежных средств может происходить без открытия банковского счета, включая электронные денежные средства. Но они все равно относятся к банковским операциям (кроме почтовых переводов) (п. 9 ст. 5 Закона № 395-1) .

В налоговом учете в доходы компании включается сумма банковского вознаграждения за проведение платежей (п. 2 ст. 249 НК РФ). Одновременно эту же сумму включаем во внереализационные расходы в виде расходов на услуги банка (пп. 15 п. 1 ст. 265 НК РФ). Документами, подтверждающими расходы, могут быть, акты выполненных работ, отчеты оператора в бумажном виде или телекоммуникациям с электронной подписью (письмо Минфина России от 11.01.2011 № 03-03-06/1/3).

Особенности учета при УСН.

Если в компании применяется упрощенка, то плата за услуги оператора учитывается при расчете налога (подп. 9 или 24 п. 1 ст. 346.16 НК РФ).

Особенности учета НДФЛ.

Очень важный момент. При расчете организации с физическим лицом за товары и услуги, она обязана удержать с его дохода НДФЛ и перечислить в бюджет в тот момент, когда был произведен платеж – перечислены электронные деньги со счета компании на счет физического лица – поставщика (пп. 1, 2 ст. 226 НК РФ, пп. 1 п. 1 ст. 223, п. 6 ст. 226 НК РФ). Поэтому в момент перечисления денег физическому лицу, сразу перечисляйте платежкой 13% с его дохода.

Налоговая относится к электронному счету, как к обычному, и, соответственно, его можно заблокировать, взыскивать с него пени и штрафы, а также разные исполнительные листы. Налоговая своего не упустит.

Бухгалтерский учет интернет-магазина. Проводки.

Учет электронных платежей ведется на бухгалтерском счете 55 «Специальные счета в банках», на субсчете «Электронные деньги». Субсчета также можно открыть по видам электронных денег или платежным системам. При наличии субсчетов, компания должна их отразить в учетной политике.

Оплата вознаграждения, взимаемая оператором, за операции по электронному счету (вводу и выводу денег), как и по обычному расчетному счету, включается в состав прочих расходов аналогично банковским услугам (п. 11 ПБУ 10/99 6).

Рассмотрим расчеты и проводки по электронному счету на примере.

Компания открыла интернет-магазин для продажи композиций из искусственных цветов. Она закупает товары по гражданско-правовым договорам у физических лиц. Для расчетов с поставщиками – физическими лицами и приема платежей от покупателей компания открыла электронный интернет-кошелек.

1. На электронный кошелек поступили платежи от покупателей в размере 20 000 рублей в виде предоплаты. Комиссия за проведение такого платежа берется с покупателя, поэтому с компании никаких платежей не взимается.

2. С расчетного счета компания перечислила деньги на кошелек в сумме 35 000 рублей.

3. За ввод денег со счета компании на кошелек была списана комиссия 150рублей.

1. Д-т 55 субсчет «Электронные деньги» К-т 62 = 20 000 руб – поступил аванс от покупателей – физических лиц - в счет предстоящих поставок товаров.

2. Д-т 76-НДС К-т 68 = 3600 руб. – начисление НДС с предоплаты, поступившей от покупателей;

3. Д-т 55 субсчет «Электронные деньги» Кт 51= 35 000 руб. - на электронный кошелек введены денежные средства с расчетного счета.

4. Д-т 91-2 К-т 76 = 150 руб. – начислено вознаграждение оператору по вводу денег в электронный кошелек.

5. Д-т 76 К-т 55 субсчет «Электронные деньги» =150 руб. - оплачено вознаграждение оператору по вводу денег в электронный кошелек.

1. Окончательный расчет с поставщиком – физическим лицом, и перечислила ему недостающую сумму 40 000 руб. НДФЛ будет удержан с физ.лица позже при оплате после получения товара.

2. За этот перевод денег со счета компании списали 100руб – вознаграждение оператору.

1. Д-т 60 К-т 55 субсчет «Электронные деньги» = 40 000 руб. - перечислены электронные деньги поставщику - физ.лицу.

2. Д-т 91-2 К-т 76 = 100 руб. – начислено вознаграждение за перевод денежных средств физическому лицу;

3. Д-т 76 К-т 55 субсчет «Электронные деньги» = 100 руб. – оплачено вознаграждение платежной системе.

Бесплатная книга

Скорее в отпуск!

Для того, чтобы получить бесплатную книгу, введите данные в форму ниже и нажмите кнопку "Получить книгу".

Бухгалтерия, регистрация, налоговая отчетность… После этих слов страшно начинать свое дело. Смелее! На самом деле все довольно просто. В статье я расскажу, как настроить бухгалтерский и налоговый учёт в интернет-магазине. Вы узнаете:

- как выбрать организационную форму для интернет-магазина — ИП или ООО;

- какую систему учёта выбрать — ОСНО или упрощёнку;

- как зарегистрировать ИП или ООО;

- какие документы должен выписывать интернет-магазин;

- где найти бухгалтера для интернет-магазина;

- как сдавать отчётность в налоговую.

Читайте, если собираетесь открыть свой бизнес или начать работать официально.

Пять вопросов про ИП и ООО

Просто частник не сможет создать сколько-нибудь серьёзный интернет-магазин. Хотя бы потому, что не сможет заключить договор с банком на эквайринг (приём денег по кредитным картам). Если собираетесь продавать на сумму более 100 тысяч рублей в месяц, нужно официальное оформление. Для малого бизнеса таких форм всего две — ИП (индивидуальный предприниматель без образования юридического лица) и ООО (общество с ограниченной ответственностью). Чтобы из них выбрать, нужно ответить на пять вопросов:

1 . Что именно вы собираетесь продавать?

- Простой товар: повседневные промышленные вещи, посуда, поделки, мелкая недорогая электроника, одежда, аксессуары для мобильных.

- Товар, по которому могут быть претензии: то, что может причинить вред здоровью (например, скоропортящиеся продукты), дорогие товары с гарантийным сроком (дорогая электроника и т.п.).

2. На какую сумму в год вы собираетесь продавать?

Почему это важно: При больших оборотах ИП не сможет использовать упрощённую систему налогообложения, и становится выгоднее открыть ООО. На 2016 год потолок установлен в 79 млн рублей.

3. Вы владеете магазином один или у вас есть партнёры?

Почему это важно: ИП - это один хозяин. Если вас несколько, то нужно открывать ООО.

4. Вы строите интернет-магазин для себя или намерены потом продать его?

Почему это важно: Чтобы продать магазин, зарегистрированный на ИП, нужно оформить много документов. Продать ООО гораздо проще. Вообще продажа бизнеса — комплексный, многогранный вопрос. Обязательно посоветуйтесь с тем, кто это уже хоть раз успешно сделал. Если не найдёте такого человека в своём окружении — напишите мне.

5. Собираетесь ли вы делать большой перерыв в вашей торговле?

Почему это важно: ООО может приостановить свою деятельность без потерь, а у ИП есть обязательные платежи (пенсионный и медстрах).

Итак, если верно хотя бы одно утверждение:

- вы продаёте товар, по которому к вам могут предъявить серьёзные претензии;

- объём продаж предполагается более 79 млн рублей;

- у вас есть или предполагается партнёр;

- у вас есть мысли в близком будущем продать свой интернет-магазин;

- ваши продажи могут приостанавливаться на длительный срок…

…то вам нужно ООО. Иначе достаточно ИП.

Выбор системы учёта

Если ваш объём продаж больше 79 млн рублей в год, подойдёт только ОСНО.

ОСНО — общая система налогообложения. Это все прелести крупной фирмы: НДС, балансы, куча разных налогов и т.д. Подходит крупным торговцам и тем, кто работает с крупными торговыми и промышленными предприятиями. Вам это вряд ли будет нужно, как минимум не на первый год.

Если меньше, выбирайте упрощённую систему налогообложения. В ней гораздо проще вести учёт, можно использовать онлайн-сервисы ведения бухгалтерии, и такие фирмы реже проверяет налоговая. Упрощённых систем две:

- Доходы минус расходы (налог 15%)

- Вы имеете право вычитать из полученных доходов стоимость товаров, расходов на интернет, создание сайта, доставку и т.д. С получившейся прибыли нужно заплатить 15% налогов. Подойдет тем, кто перепродает товары, а не производит сам. Для вычитания расходов они должны быть оплачены, получены и иметь отношение к вашему бизнесу.

- Пример: Если вы торгуете электроникой, то затраты на предпродажную подготовку и настройку техники можно вычесть из налогооблагаемой суммы. А вот чек на покупку 5 кг мандаринов и бутылки вина налоговый инспектор вряд ли примет.

- Доходы (налог 6%)

- Вы заплатите 6% налога со всех поступающих вам сумм. Никаких расходов из них вычитать нельзя. Подойдет, если у вас мало задокументированных расходов (например, вы продаёте что-то, сделанное своими руками), либо очень большая наценка.

Регистрация ИП или ООО

Теперь надо подготовить и подать документы для регистрации. Перед началом выберите из классификатора виды деятельности (это обязательно для налоговой), а для ООО ещё название компании и адрес.

1. Вид деятельности по ОКВЭД

Видов деятельности по классификатору (ОКВЭД) можно выбрать несколько, всё зависит от того, чем ещё вы собираетесь заниматься. В интернете множество статей по выбору ОКВЭД, посмотрите. Для интернет-магазина вам обязательно надо выбрать код 52.61, Розничная торговля по заказам. Это будет ваш основной код.

Код 52.61 - это группа. Она включает в себя коды 52.61.1, Розничная почтовая (посылочная) торговля и 52.61.2, Розничная торговля, осуществляемая через телемагазины и компьютерные сети (электронная торговля, включая Интернет). По идее, коды внутри группы указывать не нужно, если вы выбрали группу. Однако, в некоторых регионах у налоговых инспекторов своё понимание закона, и они могут отказать в регистрации в случае, если указана только группа. Они будут неправы, но вам от этого не легче. Поэтому на всякий случай указывайте все три.

Кроме основного кода, можно выбрать дополнительные. Без нужды не регистрируйте лишние ОКВЭД, да и вообще для начинающей фирмы их нежелательно иметь более семи штук — слишком много ОКВЭДов может привлечь внимание налоговой и с вас могут потребовать объяснений.

2. Название для ООО

Оно должно быть коротким и легко произносимым. Очень вероятно, что вам его придётся диктовать своим партнёрам по телефону — нужно сделать так, чтобы вас понимали совершенно однозначно. Отлично, если название будет совпадать с названием вашего домена или магазина.

3. Адрес для ООО

Адрес должен быть ещё до регистрации. Налоговая в борьбе с фирмами-однодневкамисерьёзно ужесточила регистрацию и это создаёт трудности для реальных фирм. Для регистрации вы должны иметь гарантийное письмо или предварительный договор аренды с собственником помещения. Будьте готовы к тому, что налоговый инспектор навестит собственника и убедится, что помещение действительно есть и его вам дадут. Примерно такая же процедура сейчас с открытием расчётного счёта в банке.

Способы регистрации

Итак, у нас есть коды ОКВЭД, название, адрес и система налогообложения. Если вам дорого время, обратитесь к специалистам (бухгалтерским аутсорсерам). Их масса по соседству с вами, они легко ищутся по запросу «регистрация ИП и ООО». Они самостоятельно все сделают с указанными вами параметрами.

Если хотите сэкономить, воспользуйтесь онлайн-сервисом по подготовке документов для самостоятельной регистрации ИП и ООО. Я рекомендую сервис «Моё Дело»: регистрация ИП и регистрация ООО . Все бесплатно. Обратите внимание: вам всего лишь подготовят правильные документы. Сдавать их в налоговую придётся самим. Инструкция по дальнейшим шагам там же, на сайте сервиса.

Документы, которые обязан выдаватьинтернет-магазин

У вас начались продажи. Какие документы должен выписывать интернет-магазин?

1. Письмо с подтверждением покупки

Сразу после оформления и оплаты заказа вы должны отправить клиенту на е-мейлподтверждение покупки. Это просто письмо в свободной форме. Его сгенерирует и отправит автоматически ваша система электронной коммерции. Оно может быть практически любого вида и формы, должно быть лишь несколько обязательных полей:

- продавец (это вы), контактные данные;

- покупатель;

- что купили, количество и сумма;

- общая сумма заказа.

Письмо может быть с картинками, фотографиями, самых замысловатых шрифтов и расцветок. Большой простор для индивидуализации! Большинство систем позволяет создать свой собственный шаблон. В Эквиде можно редактировать письмо на любом платном плане.

2. Накладная

Вместе с товаром в посылку покупателю вкладывается накладная(в интернет-продажах её ещё зовут инвойс). Информация в ней дублирует письмо. Её вам тоже подготовит ваша система электронной коммерции. И да, её тоже можно оформить так, как вам удобно! Вот хороший пример инвойса:

Если ваш товар — электронный, то накладную вы не отправляете. Покупатель самостоятельно может зайти в личный кабинет в магазине и нажать на ссылку «Скачать инвойс». Даже в России с недавних пор достаточно электронного инвойса, а за рубежом это норма уже давно.

Важно: Некоторые перевозчики требуют оформлять накладные по собственной форме. Например, когда вы отправляете товар Почтой России , вам понадобятся специальные бланки (в Эквиде их можно заполнять автоматически, подключите приложение). Уточните заранее, какой нужен бланк и умеет ли ваша система электронной коммерции подготавливать такие документы. Если нет, можно печатать накладные через 1С или «Мой склад».

3. Кассовый чек

Если собираетесь торговать за наличку (оплата при получении товара), то будете обязаны выдавать клиенту кассовый чек. Для этого нужны мобильные ККМ(контрольно-кассовые машины). Такой аппарат выдаётся курьеру вместе с накладной. На выдачу чека надо обратить особое внимание! Алгоритм действий кассира прописан в законах и инструкциях ФНС и должен быть такой:

- Получить деньги, сообщить сумму денег покупателю «Ваши деньги 5000 рублей».

- Выбить на ККМ чек.

- Назвать сумму сдачи «Ваша сдача 151 рубль 15 копеек».

- Вручить чек и сдачу одновременно и только в руки покупателю! Причём купюры и монеты выдаются вместе.

- Вручить товар и накладную.

Важно: Если ваш курьер нарушит алгоритм и нарвётся на сотрудника налоговой не в духе, то он может подвести вас под серьёзный штраф за неприменение кассового аппарата. Чтобы нарушить закон и попасть на штраф, достаточно, к примеру, выдать чек после сдачи или отдать товар до выдачи чека.

Если у вас будет ККМ, совмещённый с POS-терминалом, то ваш курьер так же сможет принимать оплату по банковским картам прямо в момент выдачи товара (эквайринг). Разница лишь в том, что чеков вы должны будете выдать два: кассовый чек и слип (чек снятия денег с кредитки).

Выбор терминалов и ККМ широкий, законодательство в этой области меняется стремительно, и я бы не стал полагаться на один источник информации. Обязательно посетите несколько фирм, торгующих кассовыми аппаратами. Пройдитесь по крупным банкам вашего города и поговорите с ними о мобильных терминалах. У Русского Стандарта, ВТБ и Сбербанка большой опыт в эквайринге и они могут предоставлять терминалы бесплатно. Почитайте свежие статьи про выбор аппарата. Иначе вы рискуете купить аппарат, который через полгода придётся менять из-запоменявшегося законодательства.

Кассовые чеки должны быть утверждённой налоговым ведомством формы. Их вам будет печатать ККМ, вам опять же вручную ничего выписывать не надо. Ваши реквизиты в ККМ пропишут в той фирме, где вам их продадут. В некоторых ККМ чек тоже можно брендировать — вставить туда свой логотип. Спросите об этом у вашего поставщика кассовых аппаратов.

Как сдавать отчетность

Первое правило сдачи отчётности в налоговую — не делать это самостоятельно. Законодательство у нас кривое и постоянно меняется, возьмите профессионала. Вариантов несколько:

1. Наймите своего бухгалтера

Дорого, придётся обеспечивать рабочее место (компьютер + софт), и хорошего бухгалтера найти сложно.

Этот вариант нужно выбирать в очень редких случаях:

- Вы вынуждены соблюдать режим строгой секретности: работаете на оборонку или на мафию. Интернет-магазин не про это.

- Ваш документооборот уже настолько велик, что вам выгоднее иметь своего бухгалтера, чем платить профессионалам. Вряд ли в начале работы вы сможете похвастаться таким.

- В вашей фирме с самого основания есть три сотрудника: Генеральный директор, Коммерческий директор и секретарша. Тогда, конечно, без Главного бухгалтера вам не обойтись =)

Во всех остальных случаях будут выгоднее другие варианты.

2. Наймите аутсорсера

Тысячи их. Можно выбирать фирму из любого города. Если у аутсорсера правильно поставлена работа, то вам и не придётся видеться, документами можно обмениваться через сеть. В интернете множество статей, как выбрать такую бухгалтерскую компанию. Хороший аутсорсер:

- регулярно обновляет свой сайт;

- может работать исключительно удалённо;

- предоставляет финансовую гарантию своей работы;

- может похвастаться хорошими отзывами.

Например, очень хороший аутсорсер АПБ (Ассоциация Профессиональных Бухгалтеров). Удовлетворяет всем вышеперечисленным условиям. Просто обратитесь через форму обратной связи или напишите. Эквиду ведёт бухгалтерию именно АПБ.

3. Используйте сервисы электронных бухгалтерий

Уже упомянутое «Моё Дело » подготавливает отчётность и самостоятельно отправляет её в налоговую на основании введённых вами документов. Сервис прост в использовании, недорог и надёжен. Онлайн сервисы подходят для ИП и ООО на упрощённой системе налогообложения. Но будьте готовы, что вам придётся работать оператором — самостоятельно вводить документы в систему.

Обмен документами с системами электронной коммерции

В век информационных технологий переписывать документы вручную из одной системы в другую не комильфо. У Эквида и большинства других систем управленияинтернет-магазинами есть интеграция с 1С . Если вы собираетесь использовать другие программы или сервисы, то в Эквиде есть выгрузка csv для импорта в сторонние системы.

Что запрещено продавать в интернет-магазине

Напоследок напомню, что в России в интернет-магазинах нельзя продавать:

- Алкоголь, табак и другие подакцизные товары.

- «Шпионские» устройства — скрытые камеры и т.д. Их нельзя даже покупать, по данным судебного департамента Верховного суда в 2012 году за это были осуждены 72 человека, в 2013-м — уже 152, в 2014-м — 212.

- Лекарства, однако интернет-аптек в сети полно. Этот вопрос тонкий и не входит в тему статьи. У меня к вам лишь один настоятельный совет: если вы собираетесь открыть интернет-аптеку, вы абсолютно точно должны понимать, что делаете на каждом своём шаге (и тогда эта статья не для вас). Если вы не специалист в аптечном деле — найдите себе другую нишу.

- Наркотики и их пропаганда, к которой сейчас относят и безобидные изображения конопли. Были несколько дел за продажу значков, кепок и маек с подобными рисунками. Не продавайте ничего подобного.

- Биткоины и другие криптовалюты. Многие системы электронной коммерции поддерживают приём биткоинов. При настройке убедитесь, пожалуйста, что такая возможность в настройках у вас отключена.

Удачного вам старта и не стесняйтесь задавать вопросы!

15 Май

Здравствуйте! В этой статье мы поговорим об особенностях учета в интернет-магазине.

Сегодня вы узнаете:

- Основные статьи расходов ;

- Особенности налогового учета;

- Способы ведения бухгалтерии.

Особенности учета в интернет-магазинах

Оплата покупки наличными при получении подразумевает выдачу не только накладной, но и кассового чека. Поэтому у курьера обязательно должен быть мобильная ККТ и POS-терминал, если предусмотрена возможно расплачиваться банковской картой (). Невыдача чека может грозить магазину штрафу от налоговой.

Бухгалтерский и налоговый учет в интернет-магазине

Если компания-создатель интернет-магазина уже выбрала форму налогообложения, можно приступать к организации .

Система учета начинается с формирования перечня основных операций.

В нашем случае это:

- Содержание сайта: , а можно по договору со специализированной компанией, но на этом расходы не заканчиваются, регулярно сайт требует оплату , программную поддержку и техническое обслуживание.

- Учет товаров: закупка для перепродажи, его продажа за наличные, банковской картой или через электронный кошелек.

- Доставка: своим курьером, по договору с курьерской службой или почтой.

- Возврат товара покупателем.

- Прочие расходы: заработная плата сотрудников, аренда складских помещений, оплата банковских услуг, списание товара (брак) и так далее.

Основные расходы и проводки

Магазину в сети в отличие от торговой точки не нужно регулярно платить аренду торгового помещения, оплачивать его оформление и оборудование, зарплату продавцам. Но вместо этого у интернет-продавца появляются такие статьи расхода, как поддержка сайта, доставка, иногда содержание call-центра.

| Статья расхода | Бухгалтерский учет | Налоговый учет |

| Расходы на аренду склада учитываются каждый месяц по дебету счета «Расходы на продажу» (44) | Приравнивается к прочим затратам, связанным с производством и реализацией | |

| Доставка | Оплата за доставку отражается в общей выручке. Расходы учитываются на счете 44 | Организация доставки относится к косвенным расходам процесса реализации товара. В частности, к ним относятся топливо и ремонт автомобилей, осуществляющих доставку, расчет с курьерской службой или доставка почтой. У организаций на ОСНО, со своей службой доставки, затраты на проезд курьеров относятся к оплате труда |

| Затраты накапливаются на счете 44, в конце месяца списываются в дебет счета «Продажи» (90). Так как любые маркетинговые расходы идут на повышение объема продаж | Расходы можно учесть как часть прочих расходов в процессе реализации продукции | |

| Оплата рекламных услуг вне зависимости от лица, предоставляющего их ( , физическое лицо), отражается по дебету счета 44 в корреспонденции с кредитом счета «Расчеты с поставщиками и подрядчиками» (60), списывается в дебет субсчета 90-2 («Себестоимость продаж») | Стоимость рекламных акций относится к обычным коммерческим тратам |

Способы ведения учета

Учет в интернет-магазине практически не отличается от бухгалтерии любой другой торговой точки.

В качестве примера рассмотрим путь продукта в интернет-магазине с курьерской доставкой и оплатой наличными при получении:

- Закупка товара;

- Размещение его на сайте;

- Оформление заказа покупателем, подтверждение заказа менеджером;

- Доставка товара покупателю, получение курьером оплаты;

- Получение денег и документов бухгалтерией;

- Завершение учета по проданному товару: занесение в программу факта оплаты, подсчет чистой прибыли, ПДВ и налогов.

Как видно из примера, учет в интернет-магазине необходимо вести на всех этапах от закупки товара до его доставки покупателю. Это довольно трудоемкая работа, с которой не каждый новичок сможет справиться самостоятельно.

Предприниматель вправе выбрать любой из удобных способов ведения бухгалтерии своего интернет-магазина:

- Самостоятельно;

- С помощью штатного бухгалтера;

- По договору с аутсорсинговой конторой, предоставляющей бухгалтерские услуги.

Интернет-магазину на ОСНО, да еще и с большим оборотом, практически не обойтись без штатного бухгалтера. На УСН уже проще воспользоваться услугами аутсорсеров или своими силами.

Бизнесменам, которые решают обойтись собственными силами, на помощь приходят специализированные программы учета, самой известной из которых остается 1С.

Однако, современные онлайн-программы имеют более широкий спектр возможностей, в числе которых синхронизация с каталогом интернет-магазина и банковскими операциями. Например, к таким сервисам относится «Мой склад» (складской учет), «Мое дело» (налоговый и бухгалтерский учет) .

Они позволяют:

- Выписывать и заполнять документы;

- Работать с заказами, обрабатывать их и отслеживать выполнение;

- Осуществлять складской учет;

- Учет продаж формировать в статистику и отчеты по обороту товара;

- Вести базу клиентов, учет заказов, их историю по каждому покупателю;

- Совершать sms или .

Самостоятельное ведение учета интернет-магазина требует немало времени, ведь все операции придется вносить в программу самому, заниматься бухгалтерским и налоговым учетом. При наличии в штате магазина менеджеров, обрабатывающих заказы, им же можно доверить и параллельное ведение складского учета.

Из года в год компьютерные программы и онлайн-сервисы берут на себя все больше функций, автоматизируя весь процесс учета, поэтому не стоит бояться большого количества операций, главное – выбрать себе надежного помощника.

Развитие и повсеместное распространение доступа к интернету вызвало к жизни множество интернет-магазинов, которые предлагают все, что угодно покупательской душе. Но вот задача – магазин и клиент напрямую не контактируют. Как же производить оплату? И желательно с минимальными затратами на комиссии?

Большинство онлайн-продавцов делают важный шаг к сердцу клиента и внедряют эквайринг для интернет-магазинов – процесс покупки товаров онлайн с помощью пластиковых карт.

Работа с интернет-эквайрингом может вызвать сложности не только технического характера. Вопросы о том, как описать все платежи, возникают и в бухгалтерском учете.

Деньги в пути

Давайте рассмотрим пример и параллельно разберем проводки, которые делаются в бухгалтерском учете. Интернет-магазин ООО «Техника в дом» (на общей системе налогообложения) занимается продажами мелкой бытовой техники через интернет. Покупатель Хитров А.А. решил приобрести в интернет-магазине мультиварку Polaris стоимостью 5900 руб.

27 января он оформил заказ на сайте интернет-магазина и оплатил его своей пластиковой картой Visa.

Прохождение оплаты в процессинговом центре менеджер магазина видит по электронным отчетам в личном кабинете. Каждому заказу в системе присваивается свой номер. Получение денег и передача товара покупателю в нашем примере – разные по времени моменты, поэтому появляется кредиторская задолженность перед покупателем.

Обязанность покупателя по оплате товара выполнена, это означает, что можно производить отпуск товара.

Деньги с пластиковой карты покупателя зачисляют на специальный счет в банке, сразу к продавцу они не попадают. Затем в установленные сроки банк-эквайер перечисляет деньги на расчетный счет интернет-магазина за вычетом своей комиссии (размер комиссии определяется договором на эквайринг интернет-магазинов).

Поступление денег и комиссия

В нашем примере комиссия банка составляет 4%, т.е. 236 руб.

Банковская комиссия:

В бухгалтерском учете – прочие расходы (п.11 ПБУ 10/99)

В налоговом учете – прочие расходы, связанные с производством и реализацией (пп.25 п.1 ст.246 НК) или внереализационные расходы (пп.15 п.1 ст.265 НК).

В налоговом учете на УСН комиссию также можно признать в расходах на основании пп.9 п.1 ст.346.16 НК.

Банковские услуги по договору эквайринга не облагаются НДС.

Получается, что в нашем примере получен аванс от покупателя, а значит нужно начислить НДС с аванса:

Дебет 76АВ – Кредит 68 – на сумму 900 руб. (5900 / 118 * 18) – начислен НДС с аванса к уплате в бюджет с предоплаты.

Выручка от продаж

Если организация работает по методу начисления, то выручка признается в налоговом учете на дату перехода права собственности на товар, т.е. тогда, когда он отправляется клиенту. В бухгалтерском учете метод начисления применяется всегда.

Дебет 90-3 – Кредит 68 – на сумму 900 руб. – начислен НДС к уплате

Дебет 68 – Кредит 76АВ – на сумму 900 руб. – принят к вычету НДС с предоплаты

Если доставку мультиварки производит сторонняя организация, то отражаем в затратах стоимость ее услуг:

Дебет 44 – Кредит 60 – на сумму 300 руб. – стоимость услуг сторонней организации по доставке мультиварки (если есть «входной» НДС, то он выделится отдельной проводкой Дебет 19 – Кредит 60).

Эквайринг для интернет-магазинов на УСН

Если наша организация ООО «Техника в дом» работала бы на УСН, то проводок с НДС у нас бы не было:

Дебет 57 – Кредит 62-2 – на сумму 5900 руб. – покупатель оплатил пластиковой картой мультиварку

Дебет 51 – Кредит 57 – на сумму 5 664 руб. – на расчетный счет поступила отплата за мультиварку

Дебет 91-2 – Кредит 57 – на сумму 236 руб. – отражена комиссия банка

Дебет 62-1 – Кредит 90-1 – на сумму 5 900 руб. – отражена выручка

Дебет 90-2 – Кредит 41 – на сумму 3000 руб. – списана себестоимость мультиварки

Дебет 62-2 – Кредит 62-1 – на сумму 5 900 руб. – зачтен ранее полученный аванс от покупателя

Обратите внимание: в налоговом учете на УСН применяется кассовый метод признания выручки, т.е. запись в КУДиР делается при получении денежных средств.

Если вам нужна консультация по бухгалтерскому учету и налогообложению с операциями интернет-эквайринга, пишите мне на странице. Узнайте, чем еще я могу помочь вам в вашем интернет-бизнесе, загляните на страницу.